- 31. 1. 2023

- Posted by: Urška Jeza

- Category: Blog, Denar, Finance

Likvidnost podjetja oz. bolje rečeno kar likvidnost večjega števila poslovnih subjektov je v teh časih, ko se gospodarstvo po celem svetu sooča z okrevanjem in posledicami zaradi pandemije korona virusa, še bolj negotova. V kolikor vas zanima, kako lahko kot podjetnik poskrbite za izboljšanje likvidnosti podjetja, vas vabimo k branju tega prispevka.

Izboljšanje likvidnosti podjetij in skrb za stalno likvidnost

Mnoga podjetja so se v času pandemije znašla v še večji finančni stiski zaradi pojava izpada prodaje, čemur so in še botrujejo dolgi čakalni roki nabave, po drugi strani pa se marsikatero podjetje bori z dolgimi plačilnimi roki, kar jim otežuje normalno poslovanje in nadaljnji razvoj. Več o težavah z dolgimi plačilnimi roki si lahko preberete v prispevku “Dolgi plačilni roki v Sloveniji vodijo do zamud pri plačilu“

Vsi navedeni, pa tudi nekateri drugi razlogi, ki jih uvoduma nismo omenili, vodijo v slabšanje likvidnosti podjetij in nestabilnost denarnega toka, hkrati pa vzbujajo potrebo po sprejetju posameznih ukrepov za izboljšanje likvidnosti podjetja.

Likvidnost podjetja and njegov denarni tok sta odvisna od plačilne sposobnosti poslovnih partnerjev, zato je na tem mestu potrebna redna in pravočasna preverba obstoječega ali bodočega poslovnega partnerja, natančneje ocena tveganja poslovanja oz. preverba bonitete poslovnega partnerja.

Hkrati je potrebno ozavestiti spoznanje o pomembnosti zunanjih virov financiranja (faktoring, odkup terjatev…), ki pomagajo ohranjati likvidnost in stabilnost denarnega toka izbranega podjetja.

Kaj je definicija likvidnosti in kaj je likvidnost podjetja?

Definicije likvidnosti ni mogoče povsem enoznačno določiti, saj obstajajo številne različice definicij. Beseda oz. termin likvidnost se uporablja za označevanje različnih pojmov in kategorij, zaradi česar so tudi definicije likvidnosti številne in različne.

Po nekaterih virih termin “likvidnost” izhaja iz latinske besede “loquidus”, ki pomeni “tekoče”. Terminološko lahko definicija likvidnosti pomeni, da je podjetje v določenem časovnem obdobju zmožno na hiter način obstoječe vire sredstva pretvoriti v denarno obliko, s katero poravna vse svoje zapadle obveznosti do poslovnih partnerjev in drugih upnikov.

Slednjo potrjuje tudi definicija po SSKJ, ki pravi, da je definicija likvidnosti:

1. sposobnost v danem času poravnati svoje plačilne obveznosti, plačilna sposobnost: likvidnost podjetij se veča; stopnja likvidnosti / likvidnost gospodarstva;

2. ekon. značilnost, da se (kaj) lahko hitro in brez izgub spremeni v denarna sredstva, unovčljivost: različna likvidnost premoženja.

Likvidnost podjetja lahko torej razložimo na način, da določeno podjetje z nedenarnimi, tj. materialni sredstvi pridobiva denarna sredstva, ki v določenem časovnem obdobju ali trenutku zadostujejo za poplačilo vseh of due obveznosti.

Zakon o finančnem poslovanju, postopkih zaradi insolventnosti in prisilnem prenehanju (v nadaljevanju ZFPPIPP) v 11. členu opredeli likvidnost kot:

“Kratkoročna plačilna sposobnost je sposobnost pravne ali fizične osebe v določenem časovnem obdobju poravnati vse obveznosti, ki so zapadle v tem časovnem obdobju.”

Kakšna je razlika med likvidnostjo in solventnostjo?

V praksi se pogosto dogaja, da se likvidnost in solventnost uporabljata kot sopomenki, v določenih situacijah se jih celo enači. Medtem pa ZFPPIPP v 11. členu enostavno, a natančno pojasni oziroma opredeli razliko med njima.

Likvidnost podjetja je opredeljena kot kratkoročna plačilna sposobnost podjetja.

Solventnost podjetja pa je opredeljena kot dolgoročna plačilna sposobnost. Natančneje je solventnost oziroma dolgoročna plačilna sposobnost po zakonu opredeljena:

“Dolgoročna plačilna sposobnost je trajna sposobnost pravne ali fizične osebe izpolniti vse obveznosti ob njihovi zapadlosti.”

Če se vrnemo k likvidnosti podjetja, le-ta pomeni zmožnost podjetja, da lahko v danem trenutku poravna vse svoje tekoče zapadle obveznosti.

Kaj je stopnja likvidnosti?

O stopnji likvidnosti govorimo takrat, ko ocenjujemo ali je podjetje likvidno ali nelikvidno. Pri tem glede na razmerje med razpoložljivimi plačilnimi sredstvi ter dospelimi obveznostmi razlikujemo:

- optimalno likvidnost,

- čezmerno likvidnost,

- nezadostno likvidnost.

Optimalna likvidnost pomeni, da lahko podjetje z razpoložljivimi sredstvi poravna vse zapadle obveznosti v vsakem trenutku.

Čezmerno likvidnost lahko pojasnimo na način, da lahko neko podjetje z razpoložljivimi plačilnimi sredstvi poravna vse zapadle obveznosti, hkrati pa sposobno oblikovati varnostno rezervo in to celo v večjem obsegu kot je potrebno. Ob tem je potrebno opozoriti še na negativen vidik čezmerne likvidnosti, zaradi česar se sredstva obračajo počasneje in se s tem zmanjšuje donosnost le-teh.

Nezadostna likvidnost se lahko pojavi zaradi neustrezne strukture virov finančnih sredstev. Problem, ki se pojavi je v tem, da povečanje tujih virov financiranja povečujejo problem vzdrževanja likidnosti, medtem ko povečanje stopnje samofinanciranja ta problem zmanjšuje. Nezadostna likvidnost se lahko v določenem trenutku celo spremeni v nelikvidnost. V kolikor vas zanima kdaj nastopi nelikvidnost in kdaj insolventnost podjetja, vas vabimo k branju prispevka “Insolventnost ali nelikvidnost podjetja? Uporabite EBONITETE.SI”

Kakšna je razlika med statično in dinamično likvidnostjo?

Razlika med statično in dinamično likvidnostjo je ta, da pri statični likvidnosti ugotavljamo, kako lahko podjetje pokriva svoje kratkoročne obveznosti s kratkoročno razpoložljivimi sredstvi (mednje štejemo gotovino v blagajni in na računih, hitro unovčljive vrednostne papirje, kratkoročne dospele terjatve, menice).

Medtem, ko pri dinamični likvidnosti izračunavamo, ali lahko podjetje v določenem časovnem obdobju (teden, mesec, leto) pokriva vse svoje obveznosti s prihodki oz. prejemki.

Slednja je veliko bolj pomembna, kakor statična likvidnost.

Kvalitetno upravljanje terjatev predstavlja osnovo za izboljšanje likvidnosti podjetja

Marsikatero podjetje posluje na način, da kupcem (doma in v tujini) svoje blago in/ali storitve odproda na odložen rok plačila, ki običajno znaša 30, 60, 90 ali celo več dni.

Slednje posledično vodi do tega, da ima tako podjetje odprte terjatve do svojih kupcev, kar pa pomeni, da na svoje plačilo čaka dalj časa, kar vpliva na lastno likvidnost podjetja.

Poleg tega prodaja blaga in/ali storitev na odložen rok zviša tveganje poslovanja in s tem tudi poveča možnosti, da pride do pojava plačilne nediscipline. Podrobneje lahko plačilno nedisciplino razložimo oz. razumemo kot zamujanje s plačili, obstaja pa tudi verjetnost, da kupec nikoli ne poravna svojih terjatev.

Iz tega razloga izpostavljamo enega izmed pomembnejših procesov v vsakem podjetju, t. j. proces upravljanja s tveganji. Več o tem si bomo pisali v naslednjem poglavju.

Kaj pomeni upravljanje s tveganji?

Upravljanje s tveganji je proces, katerega ključni del predstavlja skupek pravil, pristojnosti, odgovornosti pa tudi aktivnosti za ugotavljanje, ocenjevanje, spremljanje in obvladovanje tveganja.

S procesom upravljanja s tveganji podjetje izvaja različne aktivnosti, med njimi tudi upravljanje terjatev.

Upravljanje terjatev predstavlja redno izvajanje aktivnosti, ki pripomorejo k temu, da podjetje čim prej pridobi plačilo odprtih terjatev in si s tem zagotovi konstanten denarni tok ter izboljšanje likvidnosti podjetja.

Aktivnosti, ki jih podjetje redno izvaja v sklopu upravljanja terjatev, pripomorejo k zmanjšanju tveganja poslovanja z izbranim partnerjem (kupcem) oziroma natančneje k zmanjšanju kreditnega tveganja.

O kreditnem tveganju govorimo takrat, ko podjetje odproda svoje blago/in ali storitve na odložen rok plačila. Razloženo drugače, kreditno tveganje predstavlja možnost, pa tudi verjetnost, nastanka finančne izgube zaradi neizpolnitve pogodbenih obveznosti (plačila terjatev) s strani kupca.

V kolikor želi podjetje upravljanje terjatev izvesti uspešno, svetujemo kvalitetno in natančno finančno načrtovanje, v sklopu katerega bo sprejelo številne ukrepe za izboljšanje likvidnosti.

Negotove gospodarske razmere vplivajo na vse vidike življenja, še posebej pa na poslovanje podjetij. V teh časih je še toliko bolj pomembna skrb za lastno likvidnost podjetja ter tudi izboljšanje likvidnosti.

Oboje je mogoče doseči s kvalitetno izvedenim procesom za upravljanje terjatev. Vabljeni k branju prispevka “Upravljanje terjatev in likvidnost podjetja”, v kolikor vas ta tematika podrobneje zanima.

Kateri so ukrepi za izboljšanje likvidnosti podjetij?

Ukrepi za izboljšanje likvidnosti so nujno potrebni, v kolikor se podjetje znajde v finančni situaciji, ko več ne zmore poravnati svojih tekočih obveznosti. V tem poglavju bomo največ pozornosti namenili ukrepom za izboljšanje likvidnosti, za katere menimo, da so glede na dane gospodarske razmere, najbolj primerni.

Najpomembnejši ukrep za izboljšanje likvidnosti je zagotovo finančno načrtovanje oz. finančno planiranje. Poslovanje podjetij, kot takšno je, glede na dane gospodarske razmere, precej negotovo. Temu botruje tudi pandemija koronavirusa, ki je povzročila številne finančne posledice v svetovnem gospodarstvu.

Posledice pandemije vplivajo na prav vse vidike življenja, še zlasti pa na vidike poslovanja, zaradi česar prihaja do povečanja tako finančnih kot nefinančnih tveganj v poslovnem okolju. Na tem mestu bi podjetja morala namenjati več pozornosti:

- oceni tveganja (boniteti) poslovnih partnerjev,

- učinkovitemu procesu upravljanja terjatev ter skrbi za vzdrževanje in izboljšanje likvidnosti.

Za vzdrževanje likvidnosti je izjemno pomembno učinkovito ter natančno finančno planiranje. Da lahko finančno planiranje dobro funkcionira, mora vodstvo podjetja ugotoviti vsoto, vrsto and namen finančnih sredstev, pri čemer morajo sodelovati prav vsi oddelki (prodaja, nabava, proizvodnja itd.). V sklopu finančnega planiranja je potrebno oceniti, kakšne so potrebe po denarju oziroma kakšni bodo denarni presežki v prihodnjem obdobju. Finančno planiranje zajema tudi presojo o tem, ali bodo za financiranje poslovanja potrebni različni viri financiranja (notranji, zunanji viri financiranja).

Izboljšanje likvidnosti je mogoče tudi posredno s preverbo bonitete poslovnega partnerja. Uvodoma smo omenili, da sta likvidnost podjetja in denarni tok odvisna od plačilnih navad poslovnih partnerjev. Na tem mestu tako poudarjamo, da je danes bolj kot kadarkoli prej, preverba poslovanja in s tem ocene tveganja (bonitete) poslovnega partnerja edina in prava pot, v kolikor podjetje želi zmanjšati in omejiti tveganje neplačila.

Kako izboljšati likvidnost podjetja brez kredita?

Likvidnost podjetja je mogoče izboljšati s pomočjo različnih virov financiranja (notranji in zunanji viri financiranja), pri čemer mora strategija za financiranje podjetja na prvo mesto postaviti notranje vire financiranja.

Več na to temo si lahko preberete v prispevku “Financiranje podjetij iz terjatev predstavlja ugodno financiranje poslovanja”.

Notranje financiranje podjetja se lahko optimalno doseže z dobrim gospodarjenjem in optimizacijo stroškov. Kljub dobri optimizaciji stroškov se lahko zgodi, da podjetje izčrpa lastne vire financiranja (kapital). V tem primeru je primorano poseči po zunanjih virih financiranja.

Med zunanjimi viri financiranja (nepovratna sredstva, kredit, dolžniški, lastniški viri) je faktoring kot alternativna oblika financiranja postal eden izmed najbolj priljubljenih načinov financiranja, saj podjetju omogoča hitro zagotavljanje likvidnosti in zdrav denarni tok.

Factoring, kot finančna storitev v primerjavi s kreditom na banki omogoča takojšen vir financiranja, kar je še toliko bolj pomembno zaradi zagotavljanja likvidnosti. Več o faktoringu vam bomo zaupali v nadaljnjih poglavjih, kjer bomo opredelili razliko med slednjim ter odkupom terjatev, ki kot finančna storitev prav tako pripomore k zagotavljanju likvidnosti podjetja in k zdravemu denarnemu toku.

Nepovratna sredstva predstavljajo način financiranja (občinska, nacionalna, evropska), ki je namenjen spodbujanju podjetništva. Prednosti omenjenega načina financiranja je ta, da nepovratnih sredstev ni potrebno vračati. Hkrati pa je dokumentacija, ki jo mora podjetje oddati precej kompleksna, zaradi česar se hitro pokažejo negativne lastnosti nepovratnih sredstev.

Lastniški viri financiranja predstavljajo financiranje poslovanja, ki se izvaja s pomočjo poslovnih angelov in črpanja sredstev iz skladov tveganega kapitala. Gre za velike, tvegane naložbe brez zavarovanja, a po drugi strani želi investitor za večje naložbe prejeti tudi večji donos.

Osnovo za takšno financiranje predstavlja pasiva oz. lastniški del bilance stanja, investitor namreč zaradi investicije v večini primerih postane (manjšinski) solastnik podjetja. Svoj donos investitor realizira tako, da čez nekaj let proda delež lastništva.

Katere so najboljše rešitve za hitro izboljšanje likvidnosti podjetij?

Najboljše rešitve za hitro izboljšanje likvidnosti so:

- odkup terjatev,

- faktoring,

- zavarovanje terjatev,

- kompenzacija in pobot; podrobneje smo temo obravnavali v prispevku “Medsebojna kompenzacija – pobot terjatev”, ki posledično v tokratnem prispevku ne bo predmet dodatne razprave.

Odkup terjatev – prodaja terjatev

Odkup terjatev oz. prodaja terjatev predstavlja hitro in zanesljivo financiranje poslovanja. Pri odkupu terjatev gre za posel, kjer podjetje proda nezapadle terjatve faktoring hiši v želji, da čim prej pridobi svež denarni tok, ki ga bodisi uporabi za rast podjetja, nadaljnje investicije ali za boljše plačilne pogoje in popuste pri svojih dobaviteljih.

Odkup terjatev predstavlja kratkoročno obliko financiranja, saj gre pri odkupu terjatev praviloma za enkraten dogodek. Kadar so potrebe po financiranju dolgoročne, govorimo o dolgoročni obliki financiranju – faktoringu.

Primer postopka za odkup terjatev:

Podjetja A čaka na plačilo računa za nabavo blaga in/ali izvedbe storitve z odloženim rokom plačila (30, 60, 90 ali celo 120 dni), pri čemer dolgi plačilni roki vplivajo na likvidnost podjetij.

Podjetje A želi izboljšati denarni tok in odproda svoje nezapadle obveznosti faktoring hiši in takoj prejme denarna sredstva. Na koncu faktoring hiša prejme denar s strani podjetja B v dogovorjenem roku.

Postopek za odkup terjatev morda deluje kompleksno, a slednji za podjetje kot je Prva finančna agencija predstavlja standardiziran in utečen postopek, ki ga opravijo z veliko mero profesionalnosti in natančnosti.

Faktoring je finančni instrument za zagotavljanje lastne likvidnosti

Faktoring oz. factoring kot finančni instrument predstavlja dolgoročno obliko financiranja podjetja in omogoča financiranje enega ali več kupcev. Izvaja se dlje časa, oz. je to časovno obdobje točno določeno s pogodbo, ki jo podjetje sklene s faktoring hišo.

Financiranje podjetij s finančno storitvijo “faktoring” (mala, srednja podjetja) je lahko enostavno, hitro in predvsem učinkovito, s čimer si podjetje v krajšem časovnem obdobju zagotovi stabilen denarni tok.

Faktoring kot finančni instrument v osnovi predstavlja celovito rešitev za obvladovanje tveganj neplačila, saj omogoča zavarovanje pred tveganjem neplačil kupcev – tj. insurance of receivables are extremely important., odkup terjatev ter oceno tveganja oz. preverbo bonitete poslovnega partnerja v eni rešitvi. Podrobneje boste o zavarovanju terjatev brali v enem izmed naših naslednjih poglavij.

Kakšne oblike faktoringa poznamo?

Dandanes poznamo več oblik faktoringa:

- domači faktoring,

- dobaviteljski faktoring,

- mednarodni faktoring.

Domestic factoring

Podjetja si lahko financiranje poslovanja oz. predčasno poplačilo svojih terjatev zagotovijo s storitvijo “domači faktoring”, ki je vezana na območje poslovanja znotraj države.

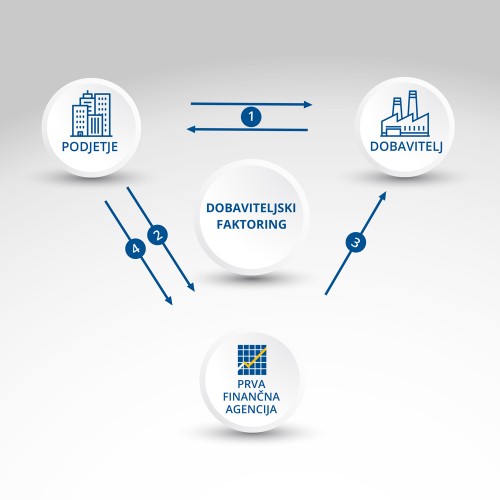

Reverse factoring

Dobaviteljski faktoring je storitev, ki ponuja način financiranja, kjer dobavitelja ob zapadlosti oziroma ob dogovorjenem roku v celoti poplača faktoring hiša.

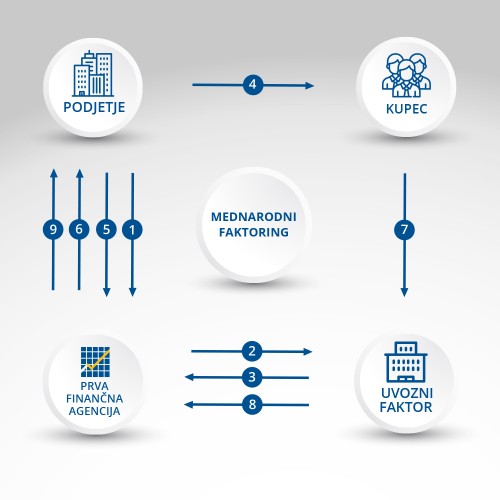

International factoring

O mednarodnem faktoringu govorimo takrat, ko financiranje potrebuje slovenski izvoznik. V tem primeru govorimo o financiranju terjatev do tujih kupcev oz. na kratko to imenujemo international factoring to export and import companies..

Kako z dobaviteljskim faktoring do boljših pogojev poslovanja z dobaviteljem (“sconto”)?

Reverse factoring velja za posebno obliko financiranja podjetij, kjer faktoring hiša prevzame (izpolnjevanje) obveznosti do dobavitelja, s katerim neko podjetje sodeluje ter dobavitelju poplača vse obveznosti pred ali na datum valute v imenu podjetja. Vi, kot podjetje nato poplačate vse obveznosti, ki jih je faktoring hiša poplačala vašemu dobavitelji ter dodatno še provizijo (po dogovoru s faktoring hišo).

Faktoring hiša s tem, ko poravna vaše odprte obveznosti dobavitelju, pripomore k temu, da lahko zaradi pravočasnega plačila, z dobaviteljem sklenete boljše pogoje poslovanja oziroma pridobite dodatni popust (sconto). Namreč dobavitelji si želijo biti čim prej poplačani, zato za predčasna plačila ponujajo dodatni popust (sconto) in prav to vam omogoča finančna storitev dobaviteljskega faktoringa. Hkrati pa lahko vi svojemu kupcu ponudite daljše plačilne roke (marsikateri kupec v poslovnem okolju stremi k daljšim plačilnim rokom) in s tem na trgu ponujate konkurenčno prednost.

Zakaj je zavarovanje terjatev prava odločitev?

Insurance od receivables je lahko tudi povsem samostojna storitev, ki omogoča, da so terjatve podjetij do kupcev v tujini zavarovane pred tveganjem neplačila s strani tujega kupca.

Tveganje neplačila lahko dejansko preide v neplačilo in tukaj nastopi insurance of receivables are extremely important., saj je poplačilo terjatev podjetja do kupcev v tujini zagotovljeno tudi v primeru, ko kupec svojih obveznosti ne poplača. Do poplačila terjatev pride tudi v primeru, ko kupec postane insolventen.

Zavarovanje terjatev tako predstavlja najzanesljivejšo obliko zavarovanja premoženja podjetja zoper morebitno neplačilo poslovnega partnerja/kupca.

Kako izboljšati kreditno sposobnost?

Kreditno sposobnost lahko podjetja izboljšajo z načrtom poslovnega in finančnega prestrukturiranja.

O kreditni sposobnosti govorimo takrat, ko na banki steče presoja o tem, ali bodo določenemu podjetju odobrili kredit ali ne. Seveda je zadeva dosti bolj kompleksna in terja dolgotrajne in obširne birokratske postopke.

Vse finančne institucije (med njimi tudi banka) imajo pristojne službe, ki presojajo in preverjajo ali obstaja nevarnost, da določeno podjetje ne bi bilo zmožno vrniti kredita.

Namen pristojnih služb je ta, da še pred sklenitvijo pogodbe s kreditojemalcem (v tem primeru s podjetjem) ocenijo vsa tveganja, povezana s sklenitvijo dogovora. Kreditna sposobnost tako predstavlja enega izmed načinov ocene tveganja.

V kolikor pride do zavrnitve najema kredita, pri čemer kreditodajalec oceni, da je tveganje odobritve kredita povečano, se lahko kreditojemalec kljub vsemu loti načrta za izboljšavo kreditne sposobnosti.

Če je možno, da kreditojemalec (podjetje) razloge zavrnitve kredita odpravi v kratkem času, se lahko kaj kmalu, tj. v roku nekaj tednov ponovno vrne na banko in zaprosi za posojilo.

Še pred tem pa mora podjetje podrobno razdelati realen načrt poslovnega in finančnega prestrukturiranja, katerega podkrepi tudi z dejstvi:

- predložitev podpisanih pogodb, ki bodo v prihodnjem obdobju zagotavljale načrtovane prihodke oz. prejemke,

- z banko se dogovori o reprogramu, ki bodo zmanjšali tveganje finančnih težav,

- dokapitalizacija, kar po eni strani poveča kapitalsko trdnost podjetja, po drugi pa potrdi samo zaupanje lastnikov v dolgoročno prihodnost podjetja,

- zagotovi dodatna zavarovanja za primer neplačila itd.

Kako do izboljšave lastne bonitete?

Lastno boniteto lahko izboljšate s tem, da redno preverjate poslovanje svojih poslovnih partnerjev ter tudi z uporabo zunanjih virov financiranja (odkup terjatev, faktoring, …).

Marsikateri poslovnež, ne glede na to, ali je samostojni podjetnik ali v vodstvu podjetja, npr. kot predsednik uprave z velikim številom zaposlenim, je kdaj podvomil v odločitev o tem, ali je izbral dobrega poslovnega partnerja.

Negotovost, ki ni vezana samo na slovensko poslovno okolje, razkriva pojav plačilne nediscipline, ki še zmeraj velja za globoko ukoreninjeno prakso.

Negotovost v poslovnem okolju predstavljajo tudi daljši plačilni roki, ki segajo vse od 30 pa celo do 120 dni, kar podjetju (dobavitelju) povzroča finančne težave, saj dolgo čakanje na plačilo vpliva na njihov denarni tok ter likvidnost.

Pri vsakem poslu obstaja tudi verjetnost, da se odvije najbolj negativen scenarij – neplačilo terjatev. Iz tega je mogoče preprosto sklepati, da sta lastna likvidnost in denarni tok odvisna tudi od plačilnih sposobnosti poslovnih partnerjev (kupcev).

Skrb za lastno boniteto je torej nuja in bi morala biti obveza vsakega poslovneža, saj so poslovne informacije posameznega podjetja preverljive pri bonitetnih hišah, tako v Sloveniji, kot tudi tujini. Točno v tem trenutku lahko vaše podjetje, v bonitetni aplikaciji v EBONITETE.SI, preverja vaš novi poslovni partner (npr. dobavitelj) in se na podlagi ocene tveganja oz. bonitete vašega podjetja odloča o vaših nabavnih limitih ter plačilnih pogojih.

Prednost uporabe aplikacije EBONITETE.SI

Največja prednost aplikacije web application je zagotovo ta, da gre za plod konstantnega razvoja, ki ponuja dostop do vseh poslovnih informacij na enem mestu. Enotna bonitetna ocena, ki je v vsakem trenutku na voljo uporabnikom aplikacije, podaja zbir številnih finančnih (bilance) in nefinančnih (plačilne navade, blokade, davčni dolg, tožbe…) parametrov.

Le-ti podjetja umeščajo v določen razred “tveganja”, kar pomeni, da je tveganje poslovanja s podjetjem, ki ima “slabšo” bonitetno oceno, večje. Po drugi strani pa je tveganje s podjetjem z boljšo bonitetno oceno, manjše. Dobra bonitetna ocena navzven izraža svojevrstno potrdilo, kar pomeni, da je podjetje z dobro oceno označeno za finančno zanesljiv gospodarski subjekt.

Aplikacija web application nudi tudi funkcionalnost dnevnega informatorja, ki omogoča monitoring podjetij, ki jih uporabnik predhodno vnese v lasten portfelj. Monitoring podjetij je omogočen vsem uporabnikom in omogoča redno obveščanje (na e-naslov, ali več teh) o vseh spremembah na ravni poslovanja poslovnega partnerja.

Kako lahko kvalitetno upravljanje likvidnosti nudi prihranek?

Upravljanje likvidnosti je potrebno izvajati tudi takrat, ko je podjetje uspešno. Uspešnost podjetja ne pomeni nujno, da je podjetje zaradi tega likvidno. S tem, ko ob uspešnem poslovanju raste prodaja, rastejo tudi stroški. Mednje lahko štejemo plače zaposlenih, stroški materiala, obratovalni stroški itd. Pri vsakem poslu nastanejo novi stroški in stalna likvidnost tudi pri uspešnih podjetjih ni zagotovljena.

Največje grožnje za stalno likvidnost je plačilna nedisciplina, kamor štejemo tudi zamujanje s plačili. Likvidnosti primanjkljaj, ki nastane, ko podjetje čaka na plačilo s strani kupca, otežuje rast podjetja in s tem širitev proizvodnje ali širitev na druge trge.

Največkrat so v težavah mala in novonastala podjetja, saj navadno nimajo sredstev, s katerimi bi financirala tekoče obveznosti medtem, ko čakajo na denar s strani svojega kupca.

Na tem mestu nastopijo aktivnosti za upravljanje likvidnosti, s katerimi je mogoče načrtovati denarni tok in ohranjati likvidnost podjetja.

Likvidnost podjetja pomeni, da je podjetje zmožno poravnati vse tekoče obveznosti. In optimalna likvidnost je tista, s katero lahko podjetje celo prihrani. To enostavno razložimo tako, da podjetje kljub temu, da čaka na denar s strani svojega kupca, predčasno poravna svojega dobavitelja. Le-ta ji predčasno poravnavo ponudi dodaten popust, s čimer lahko podjetje prihrani večjo vsoto denarja.

Redno in zanesljivo plačevanje obveznosti tako podjetju prinese boljše pogoje poslovanja z dobavitelji (poslovnimi partnerji), zaradi česar pride do neposredne finančne koristi, ki jo prinese dobra oziroma optimalna likvidnost podjetja.

Vas zanima, kakšni so zakonsko določeni plačilni roki? Vabljeni k branju zapisa “Kaj ureja Zakon o preprečevanju zamud pri plačilih (ZPreZP-1) in kakšen je njegov osnovni namen?”

Sklepna misel

Skozi celotni prispevek smo poskušali prikazati, da je skrb za izboljšanje likvidnosti and denarnega toka podjetja glede na negotove gospodarske razmere v času pandemije koronavirusa še toliko bolj pomembna.

Ukrepov za izboljšanje likvidnosti in uravnavanje denarnega toka je več, a prvi ukrep bi zagotovo moral vsebovati preverbo ocene tveganja (bonitete) obstoječih in bodočih poslovnih partnerjev.

Naslednji ukrep za izboljšanje likvidnosti pa definitivno predstavlja finančni načrt, kjer naj bo opredeljena uporaba zunanjih virov financiranja (odkup terjatev, faktoring) ter tudi zavarovanje terjatev, s pomočjo katerih si podjetje lahko zagotovi likvidnost in stabilnost denarnega toka v zelo kratkem času.

Likvidnost podjetja je torej ključna za uspešno poslovanje. V kolikor tudi vas zanimajo alternativni in hitrejši načini financiranja, ki vam lahko zagotovijo izboljšanje likvidnosti in stabilnost denarnega toka, smo na voljo za vsa vprašanja.